Сколько раз можно получить налоговый вычет при покупке и продаже недвижимости и сколько сэкономить на этом — разбираемся вместе с экспертами

alexkichshutterstock

При покупке квартиры можно вернуть часть потраченных средств в виде налогового вычета. Дополнительный вычет доступен для покупателей ипотечной недвижимости. Правом на налоговый вычет обладают и продавцы недвижимости. Они могут уменьшить налогооблагаемую базу на 1 млн руб. Но о таких возможностях знают далеко не все владельцы недвижимости.

Вместе с экспертами разбираемся, в чем разница между этими вычетами, сколько раз ими можно воспользоваться и какую сумму они позволяют сэкономить.

Налоговый вычет при покупке жилья

1. Основной вычет

При покупке жилья собственник вправе воспользоваться налоговым вычетом. Для этого нужно быть налоговым резидентом страны и платить Налог на доходы по ставке 13% (обычно удерживается из зарплаты).

Если собственник квартиры не работает или платит налоги как индивидуальный предприниматель по упрощенной системе налогообложения, вернуть налог с помощью имущественного вычета нельзя, потому что он не уплачивается в бюджет.

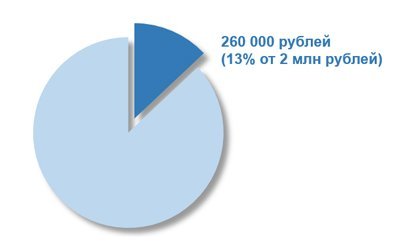

Максимально возможная сумма для расчета имущественного вычета при покупке составляет 2 млн руб., от нее отсчитываются 13%. Таким образом, покупатель может вернуть до 260 тыс. руб. (или 13% от 2 млн руб.). Даже если квартира стоит 10 млн или 100 млн руб., все равно максимально можно будет вернуть 260 тыс. руб.

Если квартира покупалась с помощью материнского капитала, то из основной суммы покупки вычитается размер субсидии и от остатка считается вычет. Например, квартира стоила 2 млн руб., из них 500 тыс. руб. — маткапитал. Налоговый вычет исчисляется от 1,5 млн руб. и будет равен 195 тыс. руб.

Имущественный вычет при покупке жилья предоставляется один раз.

Но если налогоплательщик воспользовался правом на получение имущественного налогового вычета лишь частично — например, квартира стоила 1,5 млн руб., — то остаток вычета, то есть 500 тыс. руб.

, может быть перенесен на другие объекты. Более детальную информацию о налоговом вычете читайте в материале «Налоговый вычет в 2021 году: что нужно знать при покупке квартиры».

Комментарий эксперта

Марина Толстик, председатель совета директоров сети «Миэль»:

— При приобретении жилья в долевую собственность каждый собственник вправе получить имущественный налоговый вычет в соответствии с размером его затрат на приобретение недвижимого имущества, но не более 2 млн руб. на каждого.

Например, если квартира приобретена за 6 млн руб. в долевую собственность супругов по 1⁄2 доли, то налоговый вычет каждого составит 260 тыс. руб. Если доли распределены в иных пропорциях, например 20% на 80%, то вычет первого составит 156 тыс. руб.

, а второго — 260 тыс. руб.

2. За проценты по ипотеке

Если квартира покупалась в ипотеку, то, помимо основного вычета, можно получить еще вычет за уплаченные по кредиту проценты. В расчет берутся все реально погашенные проценты. Но и здесь есть лимит — не более 3 млн руб.

Сумма налогового вычета по процентам рассчитывается по аналогии с имущественным вычетом — это 13% от базы (выплаченных процентов). Таким образом, максимальная сумма к возврату по процентам составляет 390 тыс. руб.

(13% от 3 млн руб).

В отличие от основного вычета, воспользоваться вычетом от уплаты процентов по ипотеке можно только один раз и относительно одного объекта. Это следует учитывать — иногда лучше сохранить налоговую льготу и потратить ее при оформлении другой ипотеки.

Право получения вычета по процентам, как и при основной сумме, возникает после регистрации права собственности. В общей сложности при покупке жилой недвижимости одному человеку можно вернуть до 650 тыс. руб. (с учетом вычета за проценты по ипотеке).

AntonSANshutterstock

Вычет при продаже жилья

Налоговым вычетом могут воспользоваться и продавцы недвижимости. По закону, если Недвижимость находится в собственности меньше минимального срока владения — пяти лет (или трех лет, если недвижимость подарена или получена в Наследство), то Продавец должен заплатить налог в 13% с продажи недвижимости. При этом он может воспользоваться налоговым вычетом с продажи.

Максимальная сумма вычета при продаже жилых домов, квартир, комнат составляет 1 млн руб., а при продаже гаражей и нежилых помещений — 250 тыс. руб. В данном случае налогооблагаемую базу можно уменьшить на указанные суммы вычета, а не вернуть назад 1 млн руб.

и 250 тыс. руб. соответсвенно. Вычет НДФЛ при продаже жилья можно использовать многократно в течение жизни, но не более одного раза в год.

Подробнее о налоге с продажи жилья и налоговом вычете читайте в материале «Налог с продажи квартиры — 2021: инструкция по НДФЛ»

Как рассчитать сумму налога с продажи

Налог по продаже квартиры рассчитывается по формуле: ДОХОД ОТ ПРОДАЖИ КВАРТИРЫ — 1 млн руб. *13% = НДФЛ,

где 1 млн руб. — максимальная база для налогового вычета, на который может быть уменьшен доход, полученный при продаже жилых домов, квартир, комнат, дач, садовых домиков, земельных участков, а также долей в указанном имуществе.

«Если собственник приобрел квартиру за 5 млн руб. и продал ее через два года (раньше предельного срока владения) за 6 млн руб., то он может заявить в свой декларации имущественный вычет с 1 млн руб. и уплатить налог по ставке в 13% с 5 млн руб. — 650 тыс. руб.», — привела пример председатель совета директоров сети «Миэль» Марина Толстик.

Но если у собственника есть все документы, подтверждающие покупку, то выгоднее уменьшить доход от продажи квартиры на сумму документально подтвержденных расходов, связанных с приобретением квартиры, отметила Эксперт. «То есть собственнику надо будет уплатить 13%-ный налог только с 1 млн руб. — это 130 тыс. руб. (6 млн руб. минус 5 млн руб. расход)», — привела расчеты эксперт.

В начале июля президент России Владимир Путин подписал Закон, который освобождает граждан в ряде случаев от подачи налоговой декларации 3-НДФЛ после продажи недвижимости.

Речь идет о сделках по продаже квартиры, загородного дома или комнаты, доход от которых не превышает 1 млн руб. Продавцы нежилых помещений и гаражей освобождены от подачи декларации и уплаты налога с тех сделок, доходы от которых не превысили 250 тыс. руб.

В данном случае благодаря вычету налогооблагаемая база обнуляется и подавать декларацию не нужно.

Garmasheva Nataliashutterstock

- Комментарий Александры Воскресенской, адвоката КА «Юков и партнеры»:

- — Сумма, которую можно вернуть при использовании налогового вычета с продажи квартиры, рассчитывается двумя способами.

- Первый вариант

Законом установлена максимальная сумма налогового вычета, на который может быть уменьшен доход при продаже жилого помещения — 1 млн руб.

То есть облагаемый по ставке 13% доход, который указывается в налоговой декларации, уменьшается на 1 млн руб. Например, если квартира продается за 10 млн руб., то 13% уплачивается c 9 млн руб.

: 10 млн руб. минус 1 млн руб. В данном случае налог составит 1,1 млн руб.

Второй вариант

Вместо получения налогового вычета Гражданин может уменьшить полученный от продажи квартиры доход на сумму документально подтвержденных расходов. Простыми словами — это разница между ценой продажи квартиры и ценой ее покупки. Если гражданин купил квартиру за 10 млн руб., а продает за 15 млн руб.

, то НДФЛ будет уплачиваться с суммы: 15 млн руб. (сумма продажи) — 10 млн руб. (расходы, понесенные на покупку) = 5 млн руб. Ему нужно будет заплатить 650 тыс. руб.

Таким образом, при продаже недвижимости есть возможность уменьшить налогооблагаемый доход, исходя из реальной прибыли, и это получается выгоднее.

Возврат налога и вычет при общей совместной собственности

Налогия

Статьи

Общая совместная собственность или просто «совместная собственность» – это совместное владение супругами приобретенным в браке имуществом (например, квартирой). При этом размеры долей, принадлежащих каждому из собственников, не выделены. Супруги владеют и пользуются данным имуществом сообща.

Однако лишь то, что квартира куплена законными супругами, еще не означает, что собственность является общей совместной. Тот факт, что Вы состоите в браке, не лишает Вас права определить точный размер доли, приходящийся на каждого из вас, и зарегистрировать квартиру в общую долевую собственность.

Эти два вида оформления права собственности в целях получения имущественного вычета кардинально различаются. Чтобы не совершить ошибку при оформлении документов на возврат налога необходимо точно определить в какую собственность оформлена квартира (или иная жилая недвижимость) – совместную или долевую.

Как определить вид собственности в целях получения вычета?

На общую совместную собственность всегда выдается только одно свидетельство о праве собственности. При этом квартира может быть оформлена как на обоих супругов, так и только на одного из них. Если свидетельства два и более, то собственность у Вас общая долевая, и правила, о которых мы расскажем в этой статье, на Вас не распространяются.

Кроме того, вид права можно посмотреть в Вашем свидетельстве о регистрации права собственности. Если свидетельства еще нет, как правило, вид права описан в договоре (договоре купли-продажи, договоре инвестирования в строящееся жилье или другом договоре).

Максимальный размер налога к возврату

Получая вычет, Вы возвращаете налогов на 13% от суммы вычета. Максимальный размер вычета по приобретению жилья составляет 2 млн рублей на человека. Дополнительно, сверх этого лимита, можно получить вычет по процентам по ипотеке. По ипотечным процентам с 2014 года вычет ограничен 3 млн рублей, ранее сумма вычета по процентам не лимитировалась.

Как распределяется вычет между супругами?

Если расходы на жилье, приобретенное в общую совместную собственность, были более 4 млн рублей (или ровно 4 млн рублей), вычет распределять не нужно. Каждый из супругов может получить вычет в размере 2 млн рублей. 2 млн рублей — это лимит, установленный законом.

Если же расходы меньше 4 млн рублей, вычет распределяется в любой пропорции по желанию супругов. Это может быть, например, 50/50 или 30/70. Вычет в отношении жилья, приобретенного в общую совместную собственность, не зависит от того, на кого оформлена квартира или кто конкретно вносил деньги для ее оплаты.

Пример. Супруги Александр и Мария в 2014 году приобрели квартиру в общую совместную собственность за 1 800 000 рублей и распределили вычет 50/50. Каждый из них сможет вернуть налог с 900 000 рублей, а при покупке другой квартиры за каждым сохраняется право вернуть деньги еще с 1 100 000 рублей (2 000 000 – 900 000).

Таков порядок получения вычета с учетом изменений, вступивших в силу с 1 января 2014 года. До этой даты имущественный вычет по покупке жилья предоставлялся только один раз в жизни.

Если бы по условиям примера супруги приобрели квартиру не в 2014, а в 2013 году, то, воспользовавшись вычетом в 900 000 рублей, права на возврат по другой квартире они бы больше не имели (несмотря на то, что сумма вычета составила менее 2 млн рублей).

Вычет можно распределить даже в пропорции 100/0. При таком разделении супруг с нулевой долей своего законного права на вычет не теряет и сможет вернуть налог в последующем по другому объекту недвижимости в полном объеме.

Пример. Ярослав и Дарья вместе купили квартиру за 2 000 000 рублей. Дарья находится в отпуске по уходу за ребенком и временно не работает. Супруги решили оформить вычет полностью на Ярослава и распределили его в пропорции 100/0 (100% — мужу, 0% — жене).

Государство вернуло в бюджет семьи 260 000 рублей (2 000 000 * 13%). Через какое-то время они купили еще одну квартиру за 2 000 000 рублей. Могут ли они снова распределить вычет, но теперь 100% оформить на Дарью? Да, могут.

И кошелек семьи пополнился еще на 260 000 рублей.

Распределение вычета не влечет возникновения обязанности обоих супругов представить документы в налоговую инспекцию. В случае если один из супругов правом на вычет воспользуется, а второй — по каким-то причинам не сделает этого, то последний сохраняет свое право вернуть налог в будущем при последующих покупках жилья.

Пример. Петр и Светлана, находясь в браке, решили приобрести жилой дом за 2 100 000 рублей. При покупке дом зарегистрировали на Светлану. Петр не указан ни в договоре купли-продажи, ни в свидетельстве о праве собственности.

В силу закона дом является общей совместной собственностью супругов, независимо от того, на кого оформлено Право собственности. Вычет супруги решили распределить следующим образом: Светлане – 0%, Петру – 100%.

Таким образом, Петр получит вычет в размере 2 000 000 рублей (максимальная сумма), а Светлана свое право сохранит и в дальнейшем вернет деньги с покупки другого жилого имущества.

Чтобы проинформировать налоговую инспекцию о своем решении необходимо оформить его документально. Для этого супругам нужно оформить и подписать Соглашение о распределении вычета. Данный документ сдается вместе с декларацией 3-НДФЛ (или заявлением на уведомление, если Вы собираетесь получать возврат через своего работодателя).

Важно помнить, что по каждому объекту недвижимости соотношение определяется только один раз. Изменить пропорцию или передать остаток вычета супругу в дальнейшем уже не удастся.

Если есть брачный Договор

Если на момент приобретения квартиры брачным договором или иным соглашением между супругами закреплены их доли в совместно приобретенном имуществе, то вычет распределяется в таком же соотношении. В целях получения возврата налога изменить данную пропорцию путем подписания Соглашения о распределения вычета нельзя.

Распределение вычета по ипотечным процентам

Если право на возврат налога возникло с 1 января 2014 года, то вычет по процентам распределяется в той же пропорции, как и вычет по квартире, на которую была получена эта Ипотека. Это связано с тем, что до 2014 года вычет по процентам был частью вычета по приобретению жилья.

С 2014 года вычет по ипотечным процентам закреплен в Налоговом Кодексе в качестве отдельного основания для возврата налога. В связи с этим соотношение, выбранное для распределения вычета по квартире, никак не влияет на то, в каком процентном соотношении супруги решат разделить между собой возврат по выплаченным процентам.

Если жилье приобретено после 1 января 2014 года, соотношение вычета с ипотечных процентов определяется супругами самостоятельно путем заключения отдельного Соглашения о распределении вычета.

Но такой порядок распределения (два отдельных соглашения) только появляется, поэтому мы рекомендуем его не использовать (и делать одно соглашение — и на стоимость жилья, и на проценты по ипотеке), чтобы Ваш возврат оформили максимально быстро и без проблем.

Как получить вычет с Налогией

На веб-сайте Налогия Вы найдете все для того, чтобы получить вычет в любой части России. Налогия поможет не просто подготовить и подать документы, а максимизировать сумму возврата, подготовить документы правильно и сделать процесс возврата максимально простым для Вас. С Налогией вероятность того, что государство одобрит документы и их не придется переделывать, будет максимальной:

|

Получить правильные документы на веб-сайте Налогия. С нами получить правильные документы для вычета (декларацию и заявление) будет быстро и просто. |

|

Приложить к декларации документы по перечню. Перечень документов для вычета можно посмотреть в разделе веб-сайта «Полезное» / «Документы для вычета». |

|

Подать документы и получить деньги. Подготовленные документы Вам останется подать онлайн через Налогию или отнести в инспекцию и получить деньги. |

Чтобы получить готовую декларацию и заявление на возврат налога на нашем веб-сайте, нажмите, пожалуйста, кнопку Далее ниже.

Чтобы добавить эту страницу в избранное Вашего браузера (программы для просмотра страниц в Интернете), нажмите, пожалуйста, ссылку «В избранное» ниже.

Вы также можете при помощи кнопочек справа от ссылки «Поделиться» ниже поделиться этой страницей в социальной сети.

Тогда ссылка на эту страницу будет у Вас на Вашей странице в социальной сети, и Вам не придется вспоминать, как найти эту страницу.

Публикуем только проверенную информацию

Получайте максимальные вычеты!

Получить

Платится ли налог при продаже квартиры до миллиона — надо ли платить

Для тех, кто принял решение выставить недвижимость на продажу, помимо множества организационных и финансовых нюансов, одним из немаловажных может стать вопрос уплаты налога с продажи.

Давайте разберемся, всегда ли возникает такая необходимость, и какие законодательные изменения вступили в силу в этом отношении за последнее время. Итак, как и всякое получение прибыли, выручка денежных средств после продажи квартиры влечет за собой необходимость уплаты налога в государственную казну.

Размер стандартный – 13 % от суммы сделки для граждан России. Если же в качестве продавца выступает резидент другого государства, ему придется выплатить гораздо более значительную долю – 30 % от вырученной от продажи суммы.

Обязательства по уплате налога возникают не только при продаже домов, квартир или комнат, но и когда происходит отчуждение земельных участков. Нужно ли платить налог при продаже квартиры узнайте из статьи.

Когда нужно платить налог при продаже квартиры

Нет, не всегда. Первым и главным основанием для освобождения от налога на доходы является срок владения недвижимостью. Если гражданин являлся законным владельцем объекта недвижимости более пяти лет, выплачивать 13 % не нужно.

Важно! Обратите внимание, в связи со вступлением в силу поправок в Налоговый Кодекс в 2015 году, минимальный период владения объектом недвижимостью, который освобождает продавца от налоговых отчислений, увеличен с трех до пяти лет.

С какой минимальной суммы берется Подоходный налог, подробно описано здесь в статье.

какой налог с выигрыша в лотерею гослото придётся уплатить каждому кто выиграет, указано здесь: https://ruleconsult.ru/grazhdanskoe/finansovoe/kakoj-nalog-s-vyigrysha-v-lotereyu.html

Возможно вам так же будет интересно узнать про имущественные налоги ставки и льготы.

Эта поправка не касается лишь тех случаев, когда дом, квартира или комната продавцом унаследованы, перешли по дарственной или в силу договора пожизненной ренты, а также стали собственностью в результате приватизации. Для таких ситуаций законодатель сохранил прежний, трехлетний срок.

Причиной введения новшества стало стремление государства сократить долю спекуляций на рынке недвижимости, когда жилье приобретается не «для жизни», а с целью последующей перепродажи.

Точкой отсчета для срока владения приобретенным жильем является дата государственной регистрации права собственности. Если же речь идет об унаследованном объекте, учитывается дата открытии наследства – то есть дата смерти наследодателя.

По новому закону не будут облагаться налогом на доходы продавца единственного жилья. При этом не важно, как давно он вступил во владение объектом недвижимости. Эта существенная поправка была внесена в Налоговый Кодекс в 2014 году.

На видео-нужно ли платить налог при продаже квартиры:

Сделки стоимостью менее миллиона рублей

Третье основание, которое позволит продавцу жилья на законных основаниях не нести налоговую повинность – сравнительно низкая стоимость продаваемого объекта. Сделки с недвижимостью стоимостью менее миллиона рублей налогообложению не подлежат.

Однако следует предостеречь нерадивых продавцов от намеренного занижения суммы продажи в договоре.

Если заявленная в документе сумма сделки будет меньше кадастровой стоимости объекта в текущем году (а она более или менее сопоставима с ценами в среднем по рынку), налогооблагаемая база для него будет рассчитана как 70% от этой кадастровой стоимости.

Даже если сумма продажи жилого объекта или участка меньше миллиона рублей, но при этом не соблюден период минимального владения объектом (три или пять лет в зависимости от способа приобретения), налоговую декларацию предоставить все же нужно. Просто сумма налогового платежа при этом будет нулевая.

Продажа объектов стоимостью больше миллиона рублей

Миллион рублей – это размер налогового вычета, предоставляемого государством продавцу недвижимости. Ровно на эту сумму может быть уменьшена налогооблагаемая база.

Иными словами, если вы продаете дом стоимостью три миллиона рублей, собственником которого стали год назад в результате заключения сделки купли-продажи, 13 % придется уплачивать не со всей суммы, а только с 2 миллионов рублей.

- Если собственников у объекта несколько, воспользоваться правом на имущественный вычет может каждый из них пропорционально доле находящегося во владении имущества.

- Еще одна возможность снизить сумму налоговой выплаты – посчитать и документально подтвердить фактические затраты, которые были понесены на благоустройство объекта – проектирование, ремонт и даже Услуги риэлтора.

- Возможно вам так же будет интересно узнать про то, какой срок сдачи декларации по налогу на имущество.

- Из данной статьи станет понятно, какие выплаты положены при сокращении работника.

- Так же будет интересно узнать про то, какие налоги платит ООО.

- Каким образом происходит возврат налога на обучение ребенка, так же указано в данной статье.

- Не мало важно знать и понимать, как рассчитать авансовый платеж по транспортному налогу.

Когда подавать декларацию

В срок до 30 апреля года, следующего за годом продажи недвижимого имущества, продавец должен предоставить в налоговую по месту жительства пакет документов.

Он включает в себя налоговую декларацию по форме 3-НДФЛ, договор купли-продажи, акт передачи объекта, а так же все документы, на основании которых появляются основания для снижения налогооблагаемой базы (договоры об оказании услуг, счета, чеки и пр.) Промедление обойдется 5%-ным штрафом за каждый месяц просрочки.

Когда платить налог

Обязательства по уплате налога возникают с момента получения налогового уведомления. Сделать это необходимо единым платежом в срок до 1 декабря. Возможно, вас также заинтересует, сколько процентов от зарплаты НДФЛ.

Как рассчитать налог при продаже домов и земли?

Rumo/Depositphotos

В данной ситуации земельный участок находился в собственности более минимального срока, который дает право на безналоговую продажу, а построенные дома — менее минимального срока (по общему правилу, минимальный срок владения составляет пять лет).

Соответственно, доход в виде стоимости земельного участка не будет облагаться НДФЛ, а доход от продажи домов будет подлежать обложению НДФЛ.

В связи с этим в договоре купли-продажи земельного участка с домами очень важно разделить стоимость земельного участка и стоимость каждого дома.

В противном случае есть риск, что вся сумма продажи участка и недвижимости может быть признана налогооблагаемым доходом, то есть минимальный срок владения налоговые органы могут отсчитывать от последней из дат, которой является дата регистрации домов.

- Какие налоги нужно платить при продаже дома в 2018 году?

- Какой налог платить при продаже дома и участка?

- Существенно занизить стоимость домов в договоре купли-продажи не получится: если дома будут проданы по цене менее 70% их кадастровой стоимости, то для налогообложения доходом будет признаваться кадастровая стоимость дома, умноженная на коэффициент 0,7 (коэффициент может отличаться в зависимости от региона).

Для того чтобы уменьшить налог, подлежащий уплате, Вы можете подтвердить расходы, понесенные на строительство домов.

В этом случае НДФЛ по ставке 13% будет взиматься не с полной стоимости каждого дома, указанной в договоре купли-продажи, а со стоимости домов за вычетом фактически произведенных расходов на их строительство.

При этом расходы должны быть документально подтверждены (то есть должны иметься чеки, платежные документы, договоры и т. д.).

Альтернативно можно воспользоваться налоговым вычетом и уменьшить доход от продажи каждого дома на 1 млн рублей (данный вычет, в отличие от вычета на приобретение недвижимости, применяется неограниченно, а не единожды). Какой способ выгоднее для Вас, зависит от размера расходов, которые Вы понесли на строительство и которые Вы можете подтвердить.

Отвечает специалист по налоговому планированию ООО «Юмис» Юлия Макарова:

При исчислении налоговой базы по налогу на доходы физических лиц необходимо учитывать доходы от продажи имущества, в рассматриваемом случае это 2,1 млн.

Вышеуказанные доходы можно уменьшить на сумму налогового вычета в размере 1 млн для жилого дома либо на сумму фактически произведенных расходов.

К расходам можно отнести стоимость приобретения земельного участка и документально подтвержденные расходы по строительству на участке жилых домов.

Как законно продать дом, который построил сам?

Как рассчитать налог при продаже домов и земли?

Отвечает руководитель группы компаний «Центр правового обслуживания» Анна Коняева (Санкт-Петербург):

В рассматриваемой ситуации продаются несколько объектов: земельный участок и возведенные на нем дома. В соответствии со статьей 217.

1 Налогового кодекса РФ гражданин может продать недвижимость без уплаты НДФЛ в случае, если она находилась в собственности в течение минимально предельного срока владения или дольше. Для недвижимости, право собственности на которую оформлено до 01.01.

2016, такой срок составляет три года, а для объектов, полученных в собственность после этой даты, пять лет.

Земельный участок зарегистрирован в 1996 году и находится в собственности более трех лет, следовательно, НДФЛ после его продажи платить не нужно. Права собственности на дома получены в 2018 году, они находятся в собственности менее пяти лет, значит, доход с их продажи подлежит налогообложению по ставке 13%.

Уменьшить размер налога можно, оформив налоговый вычет при продаже имущества или вычет в размере фактически произведенных расходов на строительство домов (статья 220 Налогового кодекса РФ). В последнем случае расходы необходимо подтвердить документально.

Отвечает директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова:

Момент возникновения права собственности — это момент регистрации прав в Росреестре, в связи с чем земельный участок освобождается от уплаты налогов.

На дома, зарегистрированные на этом участке, будет действовать налоговый вычет в размере 1 млн рублей, который можно использовать ежегодно.

В данной ситуации выгоднее будет каждый из домов продавать по 500 тысяч рублей, а участок — за оставшуюся сумму, чтобы минимизировать затраты по налогам.

С какой суммы платить налог за продажу участка?

Надо ли платить налог при продаже участка?

Отвечает руководитель отдела продаж «Истринской долины» Алексей Шаров:

При продаже участка Вы освобождаетесь от уплаты налога, так как он находится у Вас в собственности более пяти лет. А вот при продаже дома Вам будет необходимо оплатить налог.

Если дом оформлен как жилой, то вычет составит 1 млн рублей. Если он в документах фигурирует как дача, то вычет составит 250 тысяч рублей.

Поэтому при продаже выгоднее составить два отдельных договора купли-продажи: один на землю, другой на дом.

- Текст подготовила Мария Гуреева

- Не пропустите:

- Все материалы рубрики «Хороший вопрос»

- Нужен ли Нотариус при продаже дома с участком?

Купила землю, построила дом. За какой год я могу вернуть НДФЛ?

Могу ли я продать недостроенный дом на участке ИЖС?

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

Объясняем, какой налог вы заплатите при продаже недвижимости при разных условиях

Например, вы продаете квартиру. Или дом. Или гараж. Или только одну комнату. Какой налог придется заплатить с продажи? В разных случаях и налог будет разным, или его не будет вообще — давайте разбираться.

Если вы решили продать свою квартиру, которой владеете больше минимального предельного срока — то налог платить не нужно. Минимальный предельный срок владения объектом недвижимого имущества, приобретенного с 01 января 2016 года, составляет 5 лет. Это регламентировано Налоговым кодексом РФ (ч. 4 ст. 217.1.)

На недвижимость, купленную до 01 января 2016 года, минимальный период владения имуществом составляет 3 года (3 ст. 217.1 НК РФ).

Однако и тут есть исключения.

Минимальный 3-х летний срок владения недвижимостью устанавливается только для имущества, которое соответствует хотя бы одному из этих условий.

1) Право собственности получено гражданином в порядке наследования или по договору дарения от члена семьи или близкого родственника. Согласно ст. 14 СК РФ, близкими родственниками являются: родители, дети, дедушки, бабушки, внуки, полнородные и неполнородные братья и сестры).

2) Право собственности получено налогоплательщиком в результате приватизации.

3) Право получено гражданином — плательщиком ренты после передачи имущества по договору пожизненного содержания с иждивением.

Например: мама подарила вам квартиру, а вы решили ее продать. Но она находится у вас в собственности менее 3-х лет — поэтому продажа будет облагаться налогом. А вот если вы владеете квартирой больше 3-х лет, то сделка от налога освобождается.

С какой суммы все-таки уплачивается налог?

При продаже недвижимости (жилых домов, квартир, комнат, дач, садовых домиков, земельных участков или долей в одном из таких объектов), которая находится у вас в собственности меньше минимальных сроков владения — налогом не облагается сумма в 1 000 000. Остаток суммы от стоимости квартиры будет уже облагаться налогом в 13% (ч. 2 п. 1 ст. 220 НК РФ).

Например: вы продаете квартиру за 2 200 000 рублей. Вы купили ее в 2017 году, и она находится у вас в собственности всего 2 года. То есть, меньше минимального предельного срока владения.

В этом случае не облагаться налогом будет только 1 000 000 рублей от общей стоимости квартиры. А все, что свыше — а именно 1 200 000 рублей — будет облагаться налогом по ставке 13%.

Сумма налога на эту сумму составит 156 000 руб.

От продажи другой недвижимости, которой вы владеете меньше минимального предельного срока владения, налогом не облагается сумма в 250 000 рублей.

Например: вы продаете гараж, и он не относится к тому списку недвижимости, который мы указали выше. Поэтому вся остаточная стоимость гаража, которая превышает порог в 250 000 рублей, будет облагаться налогом в 13%.

Важно! Если за один налоговый период (1 календарный год) вы продаете несколько объектов недвижимости, которые находятся у вас в собственности меньше максимального предельного срока, то освобожденные от налога части стоимости не суммируются.

Пример: вы продали квартиру и гараж за один календарный год. Необлагаемая налогом сумма будет составлять всего 1000 000 рублей, а не 1250 000 рублей. Если Вы продали 2 гаража — то 250 000 рублей, а не 500 000.

ЗАТО можно уменьшить сумму своих доходов, облагаемых налогом. Для этого нужно документально подтвердить расходы, которые связаны с приобретением имущества (ч2 п. 2 ст. 220 НК РФ ).

Например: вы приобрели квартиру за 2 200 000 рублей и продаете ее по этой же стоимости. Если есть нужные документы об оплате — сделка не будет облагаться налогом.

Если вы продаете квартиру, которая находится в строящемся жилом доме и которую вы приобрели по договору долевого участия, то вы также имеете право уменьшить сумму своих облагаемых налогом доходов (с помощью документально подтвержденных расходов на квартиру).

Однако с 01 января 2016 года при продаже недвижимости, которую вы приобрели уже после этой даты, нужно обращать внимание еще и на кадастровую стоимость объекта. И вот, почему.

Вы продаете квартиру. При этом вы получили с продажи доход, и его сумма меньше кадастровой стоимости квартиры, умноженной на 0,7.

В этом случае налогооблагаемая база при продаже квартиры будет рассчитываться из кадастровой стоимости, умноженной на 0,7.

Это правило действует, если стоимость вашей квартиры меньше кадастровой стоимости на начало того года, в течение которого вы продали квартиру (ч. 5 ст. 217.1 НК РФ).

В случае, если кадастровая стоимость не определена в начале того года, когда вы продали квартиру — это правило не применяется.

Например: вы продали квартиру за 2 500 000 рублей, а кадастровая стоимость объекта на 1 января года совершения сделки составляла 4 000 000 руб. Вот, как рассчитывается налог:

4000000*0,7=2 800 0002 800 000 руб. – налоговая база 13%(2800 000-1000 000)*13%=234 000 руб.В данном случае 1 000 000 – это необлагаемая сумма налога (в соответствии с ч. 2 п. 1 ст. 220 НК РФ)

Итоговая сумма налога: 234000 руб.

Налоговый вычет при покупке квартиры супругами

Статья обновлена: 4 января 2022 г.

Здравствуйте. Данная статья написана про налоговый вычет для супругов, которые купили квартиру только на вторичном рынке и только на свои деньги (без ипотеки, мат.капитала и прочего).

Если квартира куплена супругами в ипотеку, им положены два вида вычета — вычет за расходы на приобретение и вычет за расходы на оплату процентов по ипотеке. Я написала об этом отдельную статью по этой ссылке.

Статья 220 НК РФ. Имущественные налоговые вычеты.

Отступление — за бесплатной консультацией обратитесь в любое время консультанту справа или позвоните: 8 (499) 938-45-78 — Москва и обл.; 8 (812) 425-62-89 — Санкт-Петербург и обл.; 8 (800) 350-24-83 — все регионы РФ.

Разберемся с теорией

Налоговый вычет – это возврат уплаченного 13%-ого НДФЛ с зарплаты/доходов. Сколько удержали и будут удерживать НДФЛ, столько и будет налоговая инспекция возвращать в виде вычета.

С квартиры, купленную полностью на свои деньги, полагается только один имущественный налоговый вычет — это вычет с расходов на ее приобретение. Дальше в статье я его буду называть по-простому — вычет за покупку.

Право на вычет возникает с регистрации права собственности (если квартира куплена на вторичном рынке) или после подписания акта приема-передачи (если куплена в новостройке) — подробнее. Вычет можно получить хоть через 10 лет после покупки квартиры, потому что он бессрочен. Причем даже когда квартира уже продана.

Размер вычета за покупку

Собственникам можно вернуть 13% от суммы расходов на покупку квартиры (ее стоимости) — пп. 3 п. 1. ст. 220 НК РФ. Стоимость квартиры прописана в договоре купли-продажи, с нее и нужно считать. Но есть и максимальная сумма — о ней ниже.

На сумму мат.капитала и прочих субсидий вычет не предоставляется. Потому что субсидии — это помощь государства, они не являются личными расходами гражданина. В случае с мат.капиталом вычет будет 13% * (стоимость квартиры — сумма мат.капитала/субсидии). Подробности прочтете по ссылке.

Обычно купленную в ипотеку квартиру супруги оформляют в совместную собственность на двоих или в собственность одного из них. В обоих случаях каждый из супругов имеет право получить вычет в 13% за половину стоимости квартиры — подробности.

Потому что любая купленная в браке недвижимость является совместно нажитым имуществом обоих супругов, даже если оформлена в собственность только на одного из них — п. 2 ст. 34 СК РФ.

Конечно, если супруги не оформили брачный договор, в котором прописано иное — п. 1 ст. 42 СК РФ.

Если квартира оформлена в долевую собственность, собственнику положен вычет в размере 13% от стоимости его доли.

Сколько максимально можно вернуть НДФЛ

Максимум можно вернуть 260 тыс.руб., т.е. 13% от 2 млн. (налоговая база). Это сумма распределяется между собственниками и зависит от даты покупки квартиры — до или после 2014 года. Потому что в январе 2014 года были внесены изменения в законодательство в отношении вычетов — Федеральный закон от 23.07.2013 N 212-ФЗ.

Если квартира куплена после 1 января 2014 года, каждому собственнику положена максимальная сумма в 260 тыс.руб. — пп. 1 п. 3 ст. 220 НК РФ. Если квартира куплена до 1 января 2014 года, максимальные 260 тыс.руб.

рассчитаны на всех собственников и делятся между ними по размерам их долей — абз. 17 пп. 2 п. 1 ст. 220 НК РФ в старой редакции. Если у каждого супруга в собственности по половине квартиры, каждому полагается по 130 тыс.руб.

Более подробно расписано в примерах ниже.

Показать примеры ↓

Пример №1: Супруги Александр и Марина в 2019 году купили квартиру за 5 млн руб. полностью за наличные. Квартиру оформили на двоих в совместную собственность.

Каждый супруг может получить вычет за покупку от половины стоимости квартиры. Хоть у каждого супруга и получается по 13% * (5 млн / 2) = 325 тыс.руб., вернуть НДФЛ они могут только по 260 тыс.руб., т.

к. это максимальная положенная сумма.

Пример №2. Супруги Дмитрий и Ольга в 2018 году купили квартиру за 3 млн руб. полностью за свои деньги. Квартиру оформили только на Дмитрия. Несмотря на это, Ольга тоже имеет право получить вычет за половину стоимости квартиры. Ведь квартира куплена в браке, значит является совместно нажитым имущество обоих супругов. Оба супруга могут вернуть НДФЛ по 13% * (3 млн / 2) = 195 тыс.руб.

Пример №3. Супруги Сергей и Дарья в 2013 году купили квартиру за 3 млн руб. Квартиру оформили в совместную собственность. Узнали про вычет только в 2019 году. Т.к. вычет не имеет срока давности, они имеют право его получить.

Но каждый супруг вернет не по 13% * (3 млн / 2) = 195 тыс., а только по 130 тыс.руб. Ведь квартира у них куплена до января 2014 года, значит максимальный возврат в 260 тыс.руб.

рассчитан на всю квартиру и делится между собственниками.

Пример №4. Супруги Антон и Светлана в 2019 году купили квартиру за 2 млн руб. Квартиру оформили в долевую собственность по 1/2. Каждый из супругов получит не по 13% * (2 млн / 2) = 130 тыс.руб.

Пример №5. Супруги Владимир и Елена в 2017 году купили квартиру за 4 млн руб. Квартиру оформили в долевую собственность, где у Владимира доля в 2/3, а у Елены 1/3. Елена может получить 13% (4 млн /3) = 173,3 тыс.руб. Хоть у Владимира и получится 13% * (4 млн * 2/3) = 346,6 тыс., он получит только 260 тыс.руб., ведь это максимальная сумма.

У супругов есть право на распределение вычета между собой

Хоть выше и написано, что на возврат НДФЛ (вычета) имеют право только те, кто выплачивает НДФЛ с зарплаты/доходов, но супруги как раз являются исключением. Супруги имеют право распределить вычет в любой ситуации — подробнее.

По-умолчанию каждому полагается вычет 50 на 50, но распределить им можно В ЛЮБОЙ пропорции по договоренности — пп. 3 п. 2 ст. 220 НК РФ. Например, 60 на 40, 65 на 35. Вплоть до 100% первому супругу и 0% второму.

За исключением когда квартира куплена до брака или в гражданском браке.